2022/07/18 6:40 JST投稿

【今週の見通し】(7月18日-7月22日)

先週は、7月13日に発表された6月米消費者物価指数(CPI)の結果から7月連邦公開市場委員会(FOMC、7月26、27日開催)での1%利上げ観測が強まった。この結果を受けユーロ・米ドル(EURUSD)は1ドルのパリティ(等価)を割り込み0.9998ドルまで値を下げた。最終的に、14日に2002年12月以来、約20年ぶりの安値更新し0.9952ドルまで低下している。また、7月13日に米ドル・円(USDJPY)でも1998年9月以来、約24年ぶりの高値を更新し137.87円まで値を上げた。

足元では、中国でのコロナウイルス感染拡大による供給網問題やエネルギー価格高騰の懸念が大きい。特に欧州では、エネルギー価格の上昇が生活に与える影響が非常に高い。先週からロシアとドイツを結ぶ天然ガスパイプライン「ノルドストリーム」の定期点検で一時天然ガスの供給が停止している。7月21日に定期点検を終える予定だが、無事に元の状態に戻るのか否かも注目が高い。欧州では、イギリス、イタリアの政局での不透明感もありユーロは当面弱い状況が続くだろう。さらに、7月21日に開催される欧州中央銀行理事会では、0.25%の利上げが見込まれている。この状況からも、日本と欧米の金利差はさらに拡大する可能性が強く、円安基調は当面続くだろう。

主な金融スケジュール

・7月18日(月):日本・株式市場等は海の日の祝日のため休場、米AHB住宅市場指数(7月)

・7月19日(火):ユーロ圏CPI(6月)、米住宅着工件数(6月)

・7月20日(水):日本・日銀政策委員会・金融政策決定会合(21日まで)、英消費者物価コア指数(6月)、米中古住宅販売件数(6月)、ユーロ圏消費者信頼感指数(7月)

・7月21日(木):日銀政策委員会・金融政策決定会合終了後の黒田日銀総裁会見、欧州中央銀行(ECB)定例理事会、米フィラデルフィア連銀製造業景況指数(7月)、ノルドストリーム定期保守点検の終了予定日

・7月22日(金):日本・全国消費者物価指数(6月)、日米欧・製造業/サービス業PMI(7月)

予想レートは米ドル・円が136円後半から141円前半。ユーロ・米ドルが0.98ドル前半から1.02ドル前半。

【米国】

為替(7月18日6時02分)

米ドル円(USDJPY) 138.48-138.53 (円)

ユーロ円(EURJPY) 139.64-139.81 (円)

ユーロ米ドル(EURUSD) 1.0083-1.0086 (米ドル)

ポンド円(GBPJPY) 164.33-164.47 (円)

ポンド米ドル(GBPUSD) 1.1866-1.1870 (米ドル)

7月15日のニューヨーク外国為替市場では、経済指標の結果に左右された。

まず、6月米小売売上高(前月比、結果:1.0%、予想:0.9%、前回:-0.3%)が予想を上回った。自動車を除くコア指数は前月比(結果:1.0%、予想:0.8%、前回:0.5%)でも同様に予想を上回っている。今回の上昇は、支出が増加したというより高インフレで支出が増加したという見方が大きくもう少し様子を見る必要がある。

また、同時刻に発表された7月ニューヨーク連銀製造業景気指数(結果:11.1、予想:-1.9、前回:-1.2)で予想を大幅に上回った。7月連邦公開市場委員会(FOMC、7月26、27日開催)での1%利上げ観測が強まり、長期金利が2.932%に上昇した。

その後、米連邦準備制度理事会(FRB)が6月FOMCで0.75%の利上げ決定する要因になったとパウエル議長が説明した7月ミシガン大学消費者信頼感指数が発表された。速報値(結果:51.1、予想:49.9、前回:50.0)は、過去最低の6月からわずかに上昇した。ガソリン価格の上昇からインフレ期待が低下し、5年先の期待インフレ率が先月の3.1%から2.8%に低下し1年ぶりの低水準となった。この結果、1%の利上げ観測が低下し、長期金利が2.91%に低下した。

また、6月鉱工業生産指数(前月比、結果:-0.2%、予想:0.1%、前回:0.2%)は、供給網問題やエネルギー価格の上昇が重しとなったことが表れた。特に製造業が前月から0.5%下げ2ヵ月連続で低下し、厳しい状況が浮き彫りとなっている。

なお、米アトランタ連銀のボスティック総裁は「急激過ぎる行動は、他の事象の多くが順調に機能するのを妨げることになる」と発言し、今月のFOMCでの1%利上げを支持しないとの考えを示した。しかし、ボスティック氏は今年のFOMCの議決権を有していない。また、FOMCで投票権を有するブラード・セントルイス連銀総裁は、予想以上の高インフレを受け、FRBは年末までに政策金利を3.75-4.00%の範囲に設定すべきだとの考えを示した。なお、現在の政策金利は1.5-1.75%となっている。

2年債と10年債(長期金利)の利回りは、9日連続で逆転(逆イールド)している。終値ベースで2年債が3.13%、10年債が2.928%となった。

ユーロ・米ドル(EURUSD)は、ユーロ買いが優勢だった。辞任を表明したイタリアのドラギ首相に対してマッタレッラ大統領が拒み、各政党から信任を得られることができるかを来週、改めて確認するよう、首相に対して指示を出した。これが好感され、リスクを積極的にとる姿勢に転じた。しかし、7月ニューヨーク連銀製造業景気指数が予想を大幅に上回るとFOMCの1%の利上げ観測が強まり長期金利が上昇し、米ドル買いが強まり1.0043ドルまで値を下げた。その後は、ミシガン大学消費者信頼感指数速報値で長期のインフレ期待が低下し米ドルが売られると、この日の高値1.0098ドルを付けた。その後も堅調に推移し、終値は1.0080ドルとなった。

米ドル・円(USDJPY)は、6月米小売売上高の結果から小幅に下落したが7月ニューヨーク連銀製造業景気指数で利上げへの期待が高まり長期金利が上昇し、値を戻した。しかし、7月ミシガン大学消費者信頼感指数で厳しい結果が示されると長期金利が低下し、この日の安値138.39円まで値を下げた。その後は小幅に値を戻し138.57円で終えた。

ユーロ・円(EURJPY)は、イタリアの政治的なリスクが減退し投資家心理が上向いた。欧州の株価の上昇も支えとなり堅調に推移し、前日の高値139.77円を上回り139.89円まで上昇した。その後、小幅に値を下げ、終値は139.63円となった。

株式

NYダウ平均 USD 31,288.26 +658.09 (+2.14%)

NASDAQ総合 USD 11,452.421 +201.236 (+1.78%)

S&P500 USD 3,863.16 +72.78(+1.92%)

7月15日の米株式市場のダウ工業株30種平均は6日ぶりに反発し、前日の終値を上回った。朝方に発表された良好な経済指標の結果から景気敏感株や消費関連株が買われた。また、FRBの大幅な利上げ観測の後退や良好な決算が見込まれる銘柄が買われた影響も大きく、終日で前日の終値を上回る取引となった。3指数揃って上昇し、そのまま値を上げ終えている。

債券

米国債10年 2.928%(-0.031)

商品

NY原油(WTI) 1バレル=USD 97.59 +1.81(+1.89%)(8月渡し)

NY金(COMEX) 1オンス=USD 1,703.6 -2.20(-0.13%)(8月渡し)

【日本】3連休を控え小幅な上昇に留まる

為替(17時)

7月15日の東京外国為替市場では、前日に米ドル・円で付けた約24年ぶりの高値139.39円が意識された。

米ドル・円は、米連邦準備制度理事会(FRB)の大幅な利上げ観測が後退し、早朝に付けた139.13円から値を下げた。前日に高値を更新した反動もあり利益確定売りに押され、138.83円まで安くなった。その後は持ち直し139.05円まで値を上げるも7月18日に海の日の祝日を控えた影響や米長期金利先物の低下から、再び売りが強まり17時時点では138.91円となった。

ユーロ・米ドルは、前日のニューヨーク市場で1ユーロ=1ドルのパリティ(等価)を割り込み、2002年12月以来、約20年ぶりの安値0.9952ドルを更新した反動から小幅にユーロの買戻しが入った。この影響から1.0035ドルまで上昇した。その後はリスク回避の姿勢が強まりドル買いに転じ徐々に値を下げ17時時点では1.0028ドルだった。

ユーロ・円は、朝方に利益確定売りが出て139.08円まで値を下げた。その後は3連休を控えたユーロの買戻しが入り17時時点では139.31円で取引された。

債券

国債先物・22年9月限 149.29 (+0.06)

10年長期金利 0.230%(変化なし)

【マーケットアナリティクス】米ドル円は、米国データを受け堅調に推移(7月15日)

週末を控え、米ドル・円は最近の上昇から利益確定が優勢となり、金曜日に若干下げて取引された。本稿執筆時点では、0.20%下落したが、まだ139円のサイクル安値に非常に近い。

■混在する米国データ

消費者信頼感の低下と実質賃金の下落にもかかわらず、アナリストは5月の自動車販売台数の減少によるサプライズから6月の小売売上高の回復を予想した。事実、GDP算出に使用される食品、自動車、建設資材、ガソリンを除いた調整済みの小売売上高(コントロールグループ)は前月比0.8%増(予想の0.3%増のほぼ3倍)だった。

みずほフィナンシャルグループの米国エコノミスト、アレックス・ペレ氏がメモで述べたように、“このレポートは財貨消費に関するインフレ調整後の数値が非常にマイナスになることを示唆しており、リアルタイムのGDPナウキャストは大幅に下落する可能性が高い ”と述べた。

一方、アナリストは6月ISM製造業総合景況指数の落ち込みにもかかわらず、6月の米鉱工業生産が0.1%の上昇になると予想していた。しかし、前月比0.2%減となり、予想を下回った。ちなみに5月も下方修正されている。これは、2021年9月以来の低水準だった。

7月13日に注目の6月米消費者物価指数(CPI)が発表され、ストラテジストの間で今月末にFRBが1%の利上げに踏み切るかもしれないという憶測。その翌日、JPモルガンのジェイミー・ダイモンCEOは、米国経済へのリスクが「以前よりも近づいている」ようだと警告し、「かつてないほどの量的引き締め」がマイナスの結果を招くと予想している。

■上昇トレンドは維持されたまま

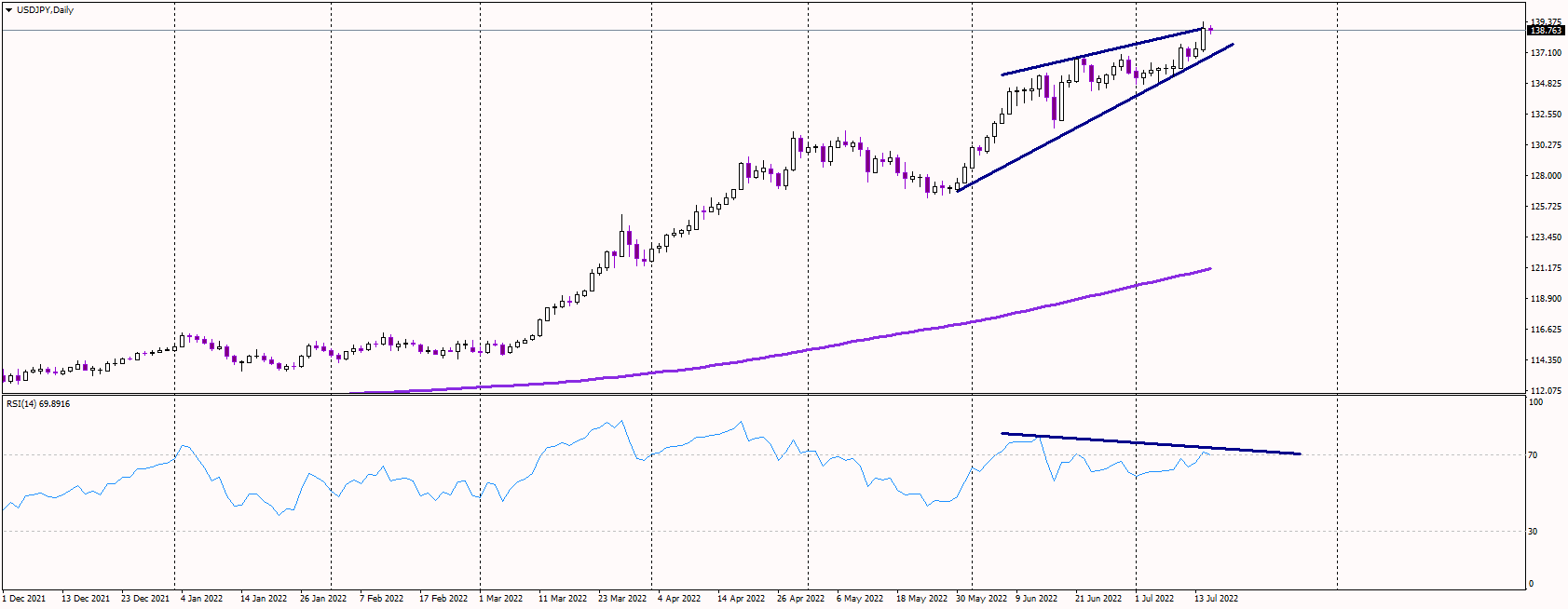

テクニカル面では上昇トレンドが継続しており、サイクル最高値まで上昇し強気(ブル)の勢いが確認された。しかし、日足チャートは、通常、弱気(ベア)の反転フォーメーションである上昇ウェッジパターン(※)を形成しているようだ。このため、137円の上昇トレンドラインを下回ると、強い売りが出る可能性がある。また、価格と相対力指数(RSI)の間に弱気(ベア)の乖離があり、反転の可能性を裏付けている。上昇局面では、心理的なレベルである140円に強気(ブル)のターゲットが残されている。

(※)上昇ウェッジパターン:高値と安値が徐々に幅を狭くしながら上に向かっている状況。売りと買いの圧力がほぼ同等であり、下降サインの表れを示している。

米ドル・円、デイリーチャート 7月15日(CET・中央ヨーロッパ時間)

引用元: “USDJPY Consolidates After US Data” (2022年7月15日, AXIORY Global Market News)

追記:7月18日、日本時間6:02の米ドル・円は138.48-138.53円で取引されている